Налог на прибыль нужно рассчитывать самостоятельно. Для этого умножьте налоговую базу на ставку и уменьшите результат на сумму уплаченных в течение года авансовых платежей. Налоговой базой является прибыль организации. Прибылью является разница между доходами и расходами. При этом нужно учитывать, что не все доходы и расходы налогоплательщика учитываются при расчете налоговой базы. Основная ставка по налогу на прибыль 20%. Она распределяется между федеральным и региональными бюджетами. Для некоторых доходов и видов налогоплательщиков установлены специальные ставки, например 9, 15, 30%. Налог на прибыль учитывайте на счете 68 “Расчеты по налогам и сборам”.

Что является объектом налогообложения по налогу на прибыль

Объект обложения по налогу на прибыль – это прибыль, которую получила организация.

Так, по правилам гл. 25 НК РФ прибыль считается по-разному для различных организаций (ст. 247 НК РФ):

- для российской организации прибыль – это разница между доходами и расходами;

- для постоянного представительства иностранной организации в РФ прибыль – это разница между доходами и расходами этого постоянного представительства, а не разница между всеми доходами и расходами иностранной компании;

См. также: Как облагаются налогом доходы иностранных юридических лиц, имеющих отделения в РФ

- для иностранных организаций, у которых нет постоянного представительства в РФ, – доходы от источников в РФ;

для консолидированной группы налогоплательщиков прибыль – совокупная прибыль участников консолидированной группы, приходящаяся на данного участника. Прибыль рассчитывается в соответствии с п. 1 ст. 278.1, п. 6 ст. 288 НК РФ.

См. также: Как рассчитать и уплатить налог на прибыль консолидированной группе налогоплательщиков

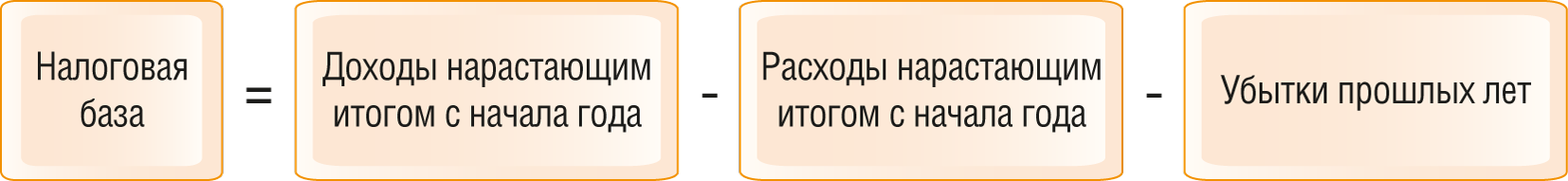

Как определяется налоговая база по налогу на прибыль

Налоговой базой является прибыль, выраженная в рублях (п. 3 ст. 248, п. 5 ст. 252, п. 1 ст. 274 НК РФ). Обычно это разница между доходами и расходами.

Налоговая база по налогу на прибыль определяется нарастающим итогом с начала года (п. 7 ст. 274 НК РФ).

Нарастающий итог означает, что вся прибыль, полученная в отчетных периодах, складывается от квартала к кварталу, увеличивается и к концу года образует суммарную прибыль за год.

Если расходы превысили полученные доходы и вами получен убыток, то налоговая база равна нулю (п. 8 ст. 274 НК РФ). Причем такой убыток можно перенести на будущее (п. 1 ст. 283 НК РФ).

Общий порядок расчета налоговой базы по налогу на прибыль

Налоговая база по операциям, которые облагаются по основной ставке 20%, рассчитывается по формуле:

Пример расчета налоговой базы нарастающим итогом

Все доходы организации облагаются по основной ставке 20%.

Налоговая база за I квартал равна 300 000 руб. (760 000 – 460 000).

Налоговая база за полугодие равна 700 000 руб. (300 000 + 790 000 – 390 000).

Налоговая база за 9 месяцев равна 1 000 000 руб. (700 000 + 750 000 – 450 000).

Налоговая база за год равна 1 500 000 руб. (1 000 000 + 830 000 – 330 000).

Что нужно учесть при расчете налоговой базы по налогу на прибыль

При расчете налога на прибыль не все полученные суммы признаются доходами организации

Все доходы организации делятся на две группы:

доходы, которые не учитываются при налогообложении прибыли. Они приведены в ст. 251 НК РФ;

доходы, которые учитываются при налогообложении прибыли: доходы от реализации (ст. 249 НК РФ) и внереализационные доходы (ст. 250 НК РФ).

См. также: Доходы организации по налогу на прибыль

При расчете налога на прибыль не все произведенные затраты признаются расходами

Расходы – это произведенные затраты, на которые организация уменьшает полученные доходы. Но не все произведенные организацией расходы уменьшают полученные доходы (п. 1 ст. 252 НК РФ).

Есть расходы, которые в принципе не принимаются для целей налогообложения. Например, к таким расходам относятся отчисления профсоюзам, материальная помощь работникам (п. п. 20, 23 ст. 270 НК РФ). Полный перечень таких расходов установлен ст. 270 НК РФ.

Остальные затраты можно учесть в расходах, если одновременно соблюдаются следующие условия (п. 1 ст. 252 НК РФ):

они экономически обоснованны;

они документально подтверждены;

они произведены для деятельности, направленной на получение дохода.

Эти требования являются обязательными для принятия произведенных расходов в уменьшение доходов. Если расход не соответствует хотя бы одному из перечисленных требований, то такой расход для целей налогообложения не учитывается (п. 49 ст. 270 НК РФ).

При расчете налога на прибыль применяется один из двух методов признания доходов и расходов

Чтобы правильно рассчитать налоговую базу по налогу на прибыль, нужно точно знать, какие доходы и расходы можно признать в этом периоде, а какие нет.

Даты, на которые расходы и доходы можно признать для целей налогообложения, определяются двумя различными методами: методом начисления и кассовым методом.

Метод начисления могут применять без исключения все организации.

А вот кассовый метод разрешено применять только некоторым из них. Основным условием для применения кассового метода служит величина выручки без НДС. Ее средний размер за предыдущие четыре квартала не должен превышать 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ).

При методе начисления организация признает доходы и расходы в том периоде, в котором они возникли. Фактическая оплата роли не играет (п. 1 ст. 271, п. 1 ст. 272 НК РФ).

При кассовом методе организация признает доходы, только когда они фактически получены, а расходы после их фактической оплаты (п. п. 2, 3 ст. 273 НК РФ).

Организация выбирает тот или иной метод самостоятельно.

Выбранный метод нужно отразить в учетной политике и применять последовательно с начала налогового периода и до его окончания (ст. 313 НК РФ).

См. также:

Метод начисления по налогу на прибыль

Кассовый метод признания доходов и расходов по налогу на прибыль

Какие ставки применяются при расчете налога на прибыль

По налогу на прибыль есть основная и специальные ставки.

Основная ставка равна 20% (п. 1 ст. 284 НК РФ).

Специальные ставки установлены:

для отдельных организаций. Например, для сельхозпроизводителей, общеобразовательных и медицинских учреждений установлена нулевая ставка по налогу на прибыль (п. п. 1.1, 1.3 ст. 284 НК РФ);

отдельных доходов. Например, дивиденды, выплачиваемые иностранной организации, облагаются по ставке 15% (пп. 3 п. 3 ст. 284 НК РФ).

Распределение налога на прибыль по бюджетам

Сумма налога, рассчитанная по основной ставке 20%, распределяется между бюджетами следующим образом (п. 1 ст. 284 НК РФ):

в федеральный бюджет – зачисляется сумма налога, исчисленная по ставке 3%;

в региональный бюджет – зачисляется сумма налога, исчисленная по ставке 17%.

Также Налоговым кодексом РФ предусмотрены специальные ставки. Налог по ним зачисляется в федеральный бюджет.

См. также: Какие ставки применяются по налогу на прибыль

Налоговый период по налогу на прибыль

Налоговый период по налогу на прибыль – календарный год (п. 1 ст. 285 НК РФ).

Налоговый период по налогу на прибыль состоит из нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи по налогу на прибыль (п. 1 ст. 55, п. 2 ст. 285, п. 2 ст. 286 НК РФ).

Отчетные периоды по налогу на прибыль

Отчетными периодами по налогу на прибыль являются (п. 2 ст. 285 НК РФ):

I квартал, полугодие и девять месяцев календарного года – для организаций, уплачивающих ежеквартальные и ежемесячные авансовые платежи внутри квартала, а также для организаций, которые уплачивают только ежеквартальные авансовые платежи по налогу на прибыль;

См. также:

Как рассчитать квартальные авансовые платежи по налогу на прибыль

Ежемесячные и квартальные авансовые платежи по налогу на прибыль, уплачиваемые в течение квартала

месяц, два месяца, три месяца и так далее до окончания календарного года – для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли.

См. также: Как рассчитать ежемесячные авансовые платежи по налогу на прибыль исходя из фактической прибыли

Общий порядок расчета (начисления) налога на прибыль и авансовых платежей

В общем случае налог на прибыль рассчитывается так.

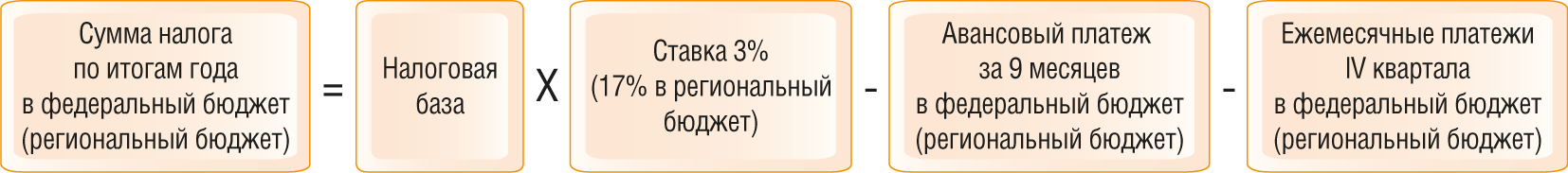

По операциям, облагаемым по основной ставке 20%, налог на прибыль к уплате по итогам года исчисляется как произведение налоговой базы на налоговую ставку за вычетом авансовых платежей (п. 1 ст. 286, п. 1 ст. 287 НК РФ):

Если организация платит ежеквартальные платежи и не платит ежемесячные, она вычитает только сумму авансового платежа за 9 месяцев.

Если организация платит ежемесячные авансовые платежи исходя из фактической прибыли, она вычитает авансовый платеж за 11 месяцев (п. 1 ст. 287 НК РФ).

Какие авансовые платежи по налогу на прибыль уплачиваются

В течение года уплачиваются авансовые платежи по налогу на прибыль (п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Авансовые платежи уплачиваются одним из трех способов (п. п. 2, 3 ст. 286 НК РФ):

ежеквартально;

ежемесячно по прибыли предыдущего квартала и ежеквартально;

ежемесячно по фактически полученной прибыли.

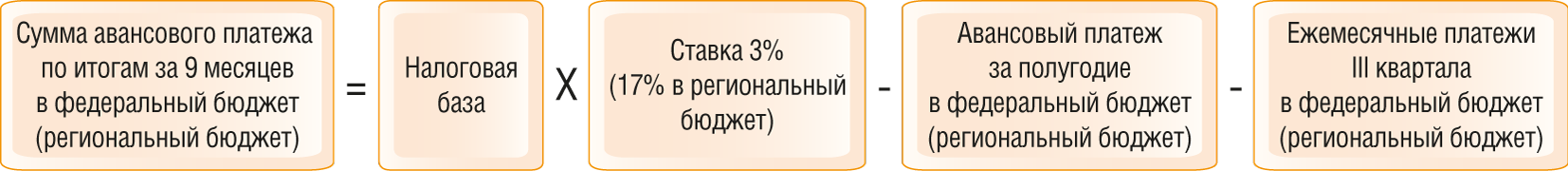

Расчет авансовых платежей по налогу на прибыль схож с определением налога на прибыль по итогам года. Он исчисляется как произведение налоговой базы на налоговую ставку за вычетом предыдущих авансовых платежей этого года (п. 1 ст. 286, п. 1 ст. 287 НК РФ).

Поясним это на расчете авансового платежа по итогам 9 месяцев. Организация уплачивает ежемесячные авансовые платежи в течение отчетного периода по основной ставке 20%:

Налог (авансовые платежи) по основной ставке 20% рассчитывается отдельными суммами для федерального и для регионального бюджетов (п. 1 ст. 284, п. 1 ст. 286 НК РФ).

См. также:

Как рассчитать квартальные авансовые платежи по налогу на прибыль

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль исходя из фактической прибыли

Ежемесячные и квартальные авансовые платежи по налогу на прибыль, уплачиваемые в течение квартала

Пример расчета налога на прибыль по итогам года

Налогооблагаемая прибыль организации “Альфа” по итогам года составила 1 500 000 руб.

Сумма авансового платежа, исчисленного по итогам 9 месяцев, составила 120 000 руб.:

в федеральный бюджет – 18 000 руб.;

в региональный бюджет – 102 000 руб.

Ежемесячные авансовые платежи на IV квартал были начислены в общей сумме 60 000 руб.:

в федеральный бюджет – 9 000 руб.;

в региональный бюджет – 51 000 руб.

1. Сумма налога, исчисленная по итогам года, у организации “Альфа” составит 300 000 руб. (1 500 000 руб. x 20%), в том числе:

в федеральный бюджет – 45 000 руб. (1 500 000 руб. x 3%);

в бюджет субъекта РФ – 255 000 руб. (1 500 000 руб. x 17%).

2. Общая сумма авансового платежа за 9 месяцев и ежемесячных платежей в IV квартале составила 180 000 руб. (120 000 руб. + 60 000 руб.), в том числе:

в федеральный бюджет – 27 000 руб. (18 000 руб. + 9 000 руб.);

в бюджет субъекта РФ – 153 000 руб. (102 000 руб. + 51 000 руб.).

3. Сумма налога, которая должна быть перечислена в бюджет по итогам года организацией “Альфа”, составит 120 000 руб. (300 000 руб. – 180 000 руб.), в том числе:

в федеральный бюджет – 18 000 руб. (45 000 руб. – 27 000 руб.);

в бюджет субъекта РФ – 102 000 руб. (255 000 руб. – 153 000 руб.).

Если вы уплачиваете торговый сбор, то можете уменьшить сумму исчисленного налога на прибыль на сумму уплаченного с начала года торгового сбора. Налог уменьшается в той части, которая зачисляется в бюджет субъекта РФ (п. 10 ст. 286 НК РФ).

Кроме того, сумму исчисленного налога на прибыль, которая подлежит зачислению в бюджет субъекта РФ, можно уменьшить на инвестиционный налоговый вычет, а также на суммы налога, выплаченные за пределами РФ (п. 1 ст. 286.1, п. 3 ст. 311 НК РФ).

См. также: Как уменьшить налог на прибыль на торговый сбор

Если же сумма налога, исчисленная по итогам налогового периода, окажется меньше суммы авансовых платежей, исчисленных в течение налогового периода, то налог по итогам налогового периода вы не уплачиваете (п. 1 ст. 287 НК РФ).

Какими проводками в бухгалтерском учете отражается начисление налога на прибыль и авансовых платежей

Учет расчетов по налогу на прибыль ведется на счете 68 “Расчеты по налогам и сборам”. Для учета расчетов по налогу, уплачиваемому в федеральный бюджет и бюджеты субъектов РФ, можно открыть отдельные аналитические счета (субсчета).

Бухучет зависит от того, применяет ли ваша организация ПБУ 18/02.

Если ПБУ 18/02 не применяется, то возможен один из следующих вариантов.

Если за налоговый (отчетный) период сумма налога (авансового платежа), подлежащего уплате, меньше суммы авансового платежа, начисленного за предыдущий отчетный период, то делается сторнировочная запись по дебету счета 99 и кредиту счета 68.

Если ваша организация применяет ПБУ 18/02, то отдельную проводку по начислению налога на прибыль в учете делать не надо. Сумма текущего налога на прибыль складывается из следующих составляющих.

В результате величина текущего налога на прибыль, отраженная в бухгалтерском учете, должна быть равна налогу на прибыль по данным налоговой декларации (строка 180 Листа 02).

Месяц | Доходы | Расходы | Прибыль за месяц | Доходы за квартал | Расходы за квартал | Прибыль за квартал | Прибыль нарастающим итогом | |

| I квартал | Январь | 350 000 | 250 000 | 100 000 | 760 000 | 460 000 | 300 000 | 300 000 – прибыль за I квартал |

| Февраль | 150 000 | 80 000 | 70 000 | |||||

| Март | 260 000 | 130 000 | 130 000 | |||||

| II квартал | Апрель | 370 000 | 170 000 | 200 000 | 790 000 | 390 000 | 400 000 | 700 000 – прибыль за полугодие |

| Май | 150 000 | 50 000 | 100 000 | |||||

| Июнь | 270 000 | 170 000 | 100 000 | |||||

| III квартал | Июль | 230 000 | 150 000 | 80 000 | 750 000 | 450 000 | 300 000 | 1 000 000 – прибыль за 9 месяцев |

| Август | 300 000 | 180 000 | 120 000 | |||||

| Сентябрь | 220 000 | 120 000 | 100 000 | |||||

| IV квартал | Октябрь | 220 000 | 70 000 | 150 000 | 830 000 | 330 000 | 500 000 | 1 500 000 – прибыль за год |

| Ноябрь | 340 000 | 140 000 | 200 000 | |||||

| Декабрь | 270 000 | 120 000 | 150 000 |

Операция | Дебет | Кредит |

1. Организация уплачивает квартальные авансовые платежи по итогам отчетного периода (п. 3 ст. 286 НК РФ) | ||

| Начисление квартальных авансовых платежей | 99 | 68 |

| Начисление налога за год | ||

2. Организация уплачивает ежемесячные авансовые платежи исходя из фактически полученной прибыли (абз. 7 п. 2 ст. 286 НК РФ) | ||

| Начисление ежемесячных авансовых платежей | 99 | 68 |

| Начисление налога за год | ||

3. Организация уплачивает ежемесячные авансовые платежи исходя из прибыли предыдущего квартала (абз. 2 п. 2 ст. 286 НК РФ) | ||

| Начисление ежемесячных авансовых платежей | не производится | |

| Начисление квартальных авансовых платежей | 99 | 68 |

| Начисление налога за год | ||

Составляющие текущего налога на прибыль | Дебет | Кредит |

| условный расход (доход) по налогу на прибыль | 99 (68) | 68 (99) |

| постоянные налоговые обязательства | 99 | 68 |

| постоянные налоговые активы | 68 | 99 |

| возникновение (увеличение) отложенных налоговых активов | 09 | 68 |

| погашение (уменьшение) отложенных налоговых активов | 68 | 09 |

| возникновение (увеличение) отложенных налоговых обязательств | 68 | 77 |

| погашение (уменьшение) отложенных налоговых обязательств | 77 | 68 |