Организация может уменьшить налог на прибыль и авансовые платежи на сумму уплаченного торгового сбора. Однако уменьшению подлежит не весь налог, а только та часть, которая уплачивается в бюджет субъекта РФ, в котором установлен торговый сбор. Чтобы зачесть торговый сбор, он должен быть уплачен в период с начала года и до срока уплаты налога или авансового платежа. Кроме того, должно быть подано уведомление о постановке на учет в качестве плательщика торгового сбора. Суммы торгового сбора организация отражает в строках 265, 266 и 267 листа 02 декларации по налогу на прибыль.

Как учесть торговый сбор при расчете налога на прибыль

Торговый сбор уменьшает налог на прибыль особым образом. Он не включается в расходы, как другие налоги, которые уплачивает организация. Торговый сбор уменьшает сумму налога на прибыль (авансовых платежей). Это следует из пп. 1 п. 1 ст. 264, п. 19 ст. 270, п. 10 ст. 286 НК РФ.

Такой порядок учета торгового сбора выгоден для организации. Поскольку позволяет уменьшить налог на большую сумму, чем за счет учета в расходах.

Какие организации уплачивают торговый сбор

Торговый сбор платят организации, которые ведут деятельность на территории г. Москвы через объекты торговли. Это следует из п. 1 ст. 411, ст. 413 НК РФ, ст. 1 Закона г. Москвы от 17.12.2014 N 62. Все плательщики торгового сбора должны зарегистрироваться в налоговой инспекции. Для этого ими подается уведомление о постановке на учет. Инспекция в свою очередь выдает организации свидетельство о постановке на учет (п. п. 1 – 3 ст. 416 НК РФ).

Чтобы уменьшить налог на прибыль на торговый сбор, вы должны (п. 10 ст. 286 НК РФ, п. 1 Письма ФНС России от 12.08.2015 N ГД-4-3/14174@, п. 6.2 Письма ФНС России от 26.06.2015 N ГД-4-3/11229@):

- подать в налоговую отдельное уведомление о постановке на учет как плательщика торгового сбора.

Это обязательное условие для того, чтобы вы смогли уменьшить налог на торговый сбор;

- уплатить торговый сбор до срока уплаты налога (авансового платежа), установленного законом.

Чтобы уменьшить налог на прибыль (в том числе авансовый платеж), вы должны уплатить торговый сбор с начала этого года (с 1 января), но до срока уплаты налога, который будет уменьшаться.

Например, если торговый сбор уплачен 25 января 2018 г. (за IV квартал 2017 г.), то на него можно уменьшить налог за 2017 г. (срок уплаты 28.03.2018) или авансовый платеж за I квартал 2018 г. (срок уплаты 30.04.2018, с учетом переноса выходного дня). Также эта сумма сбора уменьшает авансовый платеж за полугодие 2018 г., за девять месяцев 2018 г. и налог за 2018 г.;

- уменьшить только региональную часть налога.

Торговый сбор уменьшает не всю сумму налога на прибыль, а только ту его часть, которая перечисляется в бюджет субъекта РФ, в котором установлен торговый сбор;

- учесть торговый сбор в пределах суммы налога (авансового платежа).

Если сумма торгового сбора больше суммы налога на прибыль, то учесть торговый сбор можно только в пределах суммы налога.

Можно ли уменьшить налог на прибыль, если уведомление о постановке на учет подано с нарушением срока

Если вы подали уведомление о постановке на учет в качестве плательщика торгового сбора с нарушением срока, то вы все равно имеете право уменьшить налог на прибыль на торговый сбор. На это указала ФНС России в п. 6.2 Письма от 26.06.2015 N ГД-4-3/11229@.

Напомним, что срок подачи такого уведомления – не позднее пяти рабочих дней со дня начала торговли (п. 6 ст. 6.1, пп. 1 п. 2 ст. 412, п. 2 ст. 416 НК РФ).

Можно ли уменьшить налог на прибыль на торговый сбор, если уведомление не подавалось

Организация не может уменьшать налог на прибыль на торговый сбор, если она не подала в налоговую инспекцию уведомление о постановке на учет в качестве плательщика сбора. На это прямо указано в п. 10 ст. 286 НК РФ.

Такую организацию инспекция принудительно поставит на учет после получения от уполномоченных органов сведений о ведении торговли без регистрации (п. 1 ст. 416, ст. 418 НК РФ).

Как учесть торговый сбор при недостаточной сумме налога на прибыль

Если сумма налога на прибыль или авансового платежа меньше, чем уплаченный торговый сбор, то налог не уплачивается. А неучтенную сумму торгового сбора можно перенести на следующие отчетные периоды, а также уменьшить налог за этот год. Перенести уплаченный в текущем году торговый сбор на следующий год нельзя. Такой вывод следует из п. 10 ст. 286 НК РФ.

Например, организация “Альфа” 25 апреля 2017 г. заплатила торговый сбор в размере 270 000 руб. За I квартал 2017 г. она исчислила авансовый платеж в бюджет субъекта РФ в размере 165 000 руб. Ежемесячные авансовые платежи в течение квартала не уплачивались. Срок уплаты авансового платежа – 28.04.2017.

По итогам I квартала в бюджет субъекта РФ организация авансовый платеж перечислять не будет, ведь сумма торгового сбора превысила его размер (270 000 руб. > 165 000 руб.).

Остаток неучтенного торгового сбора в сумме 105 000 руб. (270 000 руб. – 165 000 руб.) организация “Альфа” может учесть при уменьшении авансового платежа за полугодие, девять месяцев 2017 г., а также налога за год (2017 г.).

Как отразить уплаченный торговый сбор в декларации по налогу на прибыль

Уплаченный торговый сбор отразите в листе 02 декларации по налогу на прибыль (п. п. 2.3, 5.9.1 Порядка заполнения декларации по налогу на прибыль):

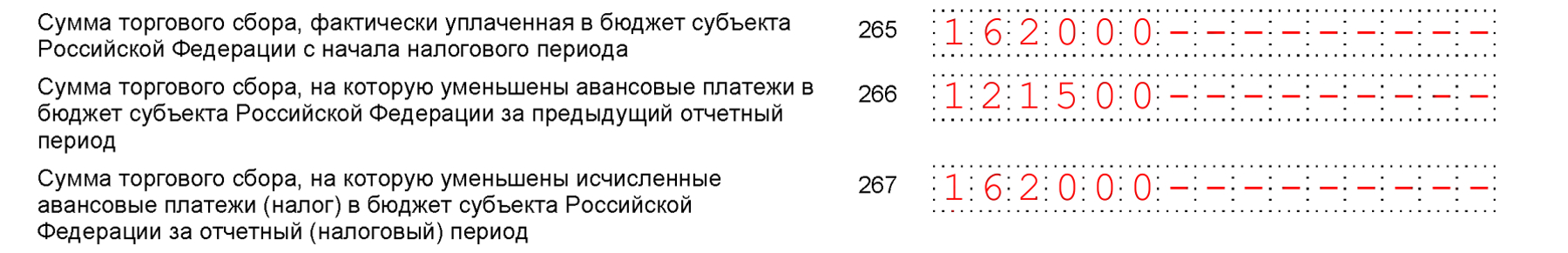

- в строке 265 – сумму сбора, уплаченную с начала года;

- в строке 266 – сумму сбора, на которую вы уменьшили авансовые платежи в прошлом квартале (строка 267 листа 02 декларации за предыдущий отчетный период). Если данный показатель отсутствует, то в поле поставьте прочерк;

- в строке 267 – сумму сбора, на которую уменьшается налог (авансовый платеж) за текущий отчетный (налоговый) период. Данная строка заполняется с учетом следующего.

Если показатель строки 265 листа 02 (торговый сбор) получился больше суммы исчисленного налога по строке 200 листа 02, то в строке 267 листа 02 поставьте сумму из строки 200.

Если показатель строки 265 листа 02 меньше суммы исчисленного налога, то в строке 267 листа 02 укажите значение строки 265.

Уплаченный торговый сбор также учитывается при заполнении строк 210 и 230 листа 02 (п. 5.8 Порядка заполнения декларации по налогу на прибыль). Авансовые платежи по строкам 210 и 230 отразите за минусом сумм торгового сбора, на которые были уменьшены авансовые платежи за предыдущий отчетный период. Если вы не зачитывали торговый сбор, то укажите авансовые платежи в исчисленном размере.

Пример вычитания торгового сбора в строках 210 и 230 декларации по налогу на прибыль

Организация “Альфа” уплачивает торговый сбор с I квартала текущего года. За данный период она уплатила сбор в размере 85 000 руб. По итогам I квартала исчислила авансовый платеж исходя из полученной прибыли в размере 240 000 руб., из них:

- в федеральный бюджет – 36 000 руб.;

- в региональный бюджет – 204 000 руб.

Сумма торгового сбора была зачтена полностью.

В декларации за II квартал организация отразила:

- в строке 230 – 119 000 руб. (204 000 руб. – 85 000 руб.);

- в строке 210 – 155 000 руб. (119 000 руб. + 36 000 руб.).

Организации, у которых есть обособленные подразделения, сперва заполняют Приложения N 5 к листу 02 декларации отдельно по головной организации и по каждому обособленному подразделению. Информацию об уплаченном торговом сборе следует отразить в строках 095, 096 и 097 этих Приложений (п. п. 10.1, 10.6.1 Порядка заполнения декларации по налогу на прибыль).

Затем итоговая информация о суммах торгового сбора отражается в листе 02 (п. 5.9.1 Порядка заполнения декларации по налогу на прибыль).