Все российские организации, обособленные подразделения иностранных организаций в России, а также индивидуальные предприниматели, частные нотариусы и адвокаты, учредившие кабинет, являются налоговыми агентами по НДФЛ. И при выплате доходов физлицам они должны исчислять, удерживать и перечислять в бюджет налог. Чтобы правильно рассчитать сумму НДФЛ, необходимо установить, является ли выплата облагаемым доходом физлица, правильно выбрать ставку налога и рассчитать налоговую базу за налоговый период.

Какие доходы являются объектами обложения НДФЛ

Объект обложения НДФЛ – это доход, который получает физическое лицо, в том числе заработная плата и другие выплаты по трудовым договорам, оплата по гражданско-правовым договорам на оказание услуг, выполнение работ, дивиденды и иные доходы, которые не освобождены от НДФЛ (ст. ст. 208, 209 НК РФ).

Облагаются НДФЛ доходы, полученные как от источников в РФ, так и от источников за пределами РФ (ст. ст. 208, 209 НК РФ).

Налоговый агент обязан исчислить, удержать и перечислить НДФЛ в бюджет с доходов, выплачиваемых физлицам (п. 1 ст. 24, п. п. 1, 5 ст. 210, п. 2 ст. 211, ст. 212, п. 1 ст. 226 НК РФ):

в денежной форме, как в рублях, так и в иностранной валюте;

в натуральной форме (имущество, имущественные права, работы, услуги);

в виде материальной выгоды.

Какие доходы не облагаются НДФЛ у налогового агента

Не нужно исчислять, удерживать у налогоплательщика и перечислять в бюджет НДФЛ:

с доходов, которые освобождены от НДФЛ согласно ст. 217 НК РФ, в частности:

с компенсационных выплат, которые установлены законодательством РФ, субъектов РФ и решениями представительных органов местного самоуправления (выходное пособие при увольнении, возмещение вреда здоровью и др.) (п. 3 ст. 217 НК РФ);

алиментов (п. 5 ст. 217 НК РФ) и т.д.;

с доходов, по которым уплатить НДФЛ обязан сам налогоплательщик:

с доходов, которые выплачиваются индивидуальным предпринимателям, нотариусам, адвокатам и иным лицам, занимающимся частной практикой (п. п. 1, 2 ст. 227 НК РФ);

с доходов, для которых ст. 228 НК РФ установлен специальный порядок исчисления НДФЛ. Например, с доходов, полученных физическим лицом от продажи недвижимого имущества (п. 2 ст. 226 НК РФ).

Как облагаются НДФЛ командировочные выплаты

Как облагаются НДФЛ компенсации и иные выплаты при увольнении

Как облагается НДФЛ материальная помощь

Каков налоговый период по НДФЛ

Налоговый период по НДФЛ – календарный год с 1 января по 31 декабря (ст. 216 НК РФ, ч. 5 ст. 2 Федерального закона от 03.06.2011 N 107-ФЗ “Об исчислении времени”).

В то же время по общему правилу при каждой выплате дохода физлицу налоговому агенту нужно исчислять, удерживать и уплачивать НДФЛ (ст. 226 НК РФ).

Какие ставки по НДФЛ применяются

По НДФЛ установлены ставки: 13, 30, 35, 15, 9%. Какую ставку применять, зависит от двух факторов (ст. 224 НК РФ):

вида дохода;

является получатель дохода налоговым резидентом РФ или нет.

Чтобы правильно определить ставку НДФЛ по доходам иностранца, следует учитывать также, гражданином какой страны он является, основание его пребывания на территории РФ и другие обстоятельства.

Какие доходы облагаются НДФЛ по ставке 13%

Ставка 13% применяется ко всем доходам налогоплательщиков – резидентов РФ, для которых не установлены специальные ставки (п. 1 ст. 224 НК РФ). В частности, по ставке 13% облагаются:

заработная плата, премии и иные выплаты в рамках трудовых отношений;

вознаграждения за выполненные работы, оказанные услуги по гражданско-правовым договорам.

По общему правилу налоговая база по таким доходам рассчитывается нарастающим итогом с применением налоговых вычетов (п. 3 ст. 210 НК РФ).

Ставка 13% применяется при расчете НДФЛ с доходов некоторых категорий нерезидентов (п. 3 ст. 224 НК РФ). При этом НДФЛ рассчитывается по специальным правилам: отдельно по каждой выплате и без уменьшения на сумму вычетов.

Какие доходы облагаются НДФЛ по ставке 30%

Ставка 30% применяется в отношении доходов по ценным бумагам российских организаций (кроме доходов в виде дивидендов), если (п. 8 ст. 214.6, п. 6 ст. 224 НК РФ):

такие бумаги учитываются на счете депо иностранного номинального или уполномоченного держателя и (или) счете депо депозитарных программ;

получатель дохода не сообщил налоговому агенту сведения, предусмотренные ст. 214.6 НК РФ.

Ставка 30% применяется при расчете НДФЛ с нерезидентов по всем доходам, для которых не установлены ставки 15% и 13% (п. 3 ст. 224 НК РФ).

Во всех случаях НДФЛ по ставке 30% рассчитывается отдельно по каждой выплате и без уменьшения на сумму вычетов (п. 4 ст. 210, п. 3 ст. 226 НК РФ).

Какие доходы облагаются НДФЛ по ставке 35%

Для налоговых резидентов РФ ставка 35% применяется при расчете НДФЛ с доходов в виде (п. 2 ст. 212, ст. ст. 214.2, 214.2.1, п. 28 ст. 217, п. 2 ст. 224 НК РФ):

выигрышей и призов от участия в конкурсах и играх, проводимых в целях рекламы, в сумме, превышающей 4 000 руб.;

процентов по рублевым вкладам в банках на территории РФ в части превышения суммы процентов, исчисленной исходя из увеличенной на 5% ставки рефинансирования Банка России;

процентов (купона) по рублевым облигациям российских организаций, эмитированным после 01.01.2017, в части превышения суммы выплаты над суммой процентов, рассчитанной исходя из номинальной стоимости облигации и ставки рефинансирования Банка России, увеличенной на 5%. Это положение действует с 1 января 2018 г.;

процентов по вкладам в банках на территории РФ в иностранной валюте в части превышения суммы процентов, исчисленной исходя из 9% годовых;

сумм экономии на процентах по рублевым займам (кредитам) в части превышения суммы процентов, исчисленной исходя из 2/3 ставки рефинансирования Банка России на дату фактического получения дохода;

сумм экономии на процентах по займам (кредитам) в иностранной валюте в части превышения суммы процентов, исчисленной исходя из 9% годовых;

отдельных выплат членам кредитного потребительского кооператива в части превышения сумм, исчисленных исходя из увеличенной на 5% ставки рефинансирования Банка России.

Для нерезидентов ставка 35% не применяется (ст. 224 НК РФ этого не предусматривает).

Во всех случаях НДФЛ по ставке 35% рассчитывается отдельно по каждой выплате и без уменьшения на сумму вычетов (п. 4 ст. 210, п. 3 ст. 226 НК РФ).

Какие доходы облагаются НДФЛ по ставке 15%

Ставку 15% применяют российские организации при расчете НДФЛ с дивидендов, выплачиваемых нерезидентам (п. 3 ст. 224 НК РФ).

Во всех случаях НДФЛ по ставке 15% рассчитывается отдельно по каждой выплате и без уменьшения на сумму вычетов (п. 4 ст. 210, п. 3 ст. 226 НК РФ).

Какие доходы облагаются НДФЛ по ставке 9%

Ставка 9% применяется при расчете НДФЛ по следующим доходам налоговых резидентов РФ:

проценты по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.;

доходы учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 1 января 2007 г.

Основание: п. 5 ст. 224 НК РФ.

Во всех случаях НДФЛ по ставке 9% рассчитывается отдельно по каждой выплате и без уменьшения на сумму вычетов (п. 4 ст. 210, п. 3 ст. 226 НК РФ).

Как налоговому агенту определить налоговую базу по НДФЛ

Налоговая база по НДФЛ – это денежное выражение облагаемых доходов физического лица, в том числе доходов в натуральной форме и в виде материальной выгоды. База определяется налоговым агентом с учетом следующих правил.

Налоговую базу нужно определить отдельно по каждому виду доходов, в отношении которых установлены различные ставки НДФЛ (п. 2 ст. 210 НК РФ).

Пример определения налоговой базы при разных ставках по НДФЛ

В январе организация выплатила работнику заработную плату – 50 000 руб. и премию за производственные показатели 15 000 руб. Обе выплаты облагаются по ставке 13%.

В этом же месяце организация выдала работнику беспроцентный заем. Сумма материальной выгоды от экономии на процентах за месяц составила 10 000 руб. Доход облагается по ставке 35%.

Налоговую базу организация определит раздельно:

по доходам, облагаемым по ставке 13%, налоговая база составляет 65 000 руб. (50 000 руб. + 15 000 руб.);

по доходам, облагаемым по ставке 35%, налоговая база составляет 10 000 руб.

Порядок расчета налоговой базы отличается для разных видов выплат:

по доходам налоговых резидентов РФ, облагаемым по ставке 13%, налоговая база по общему правилу рассчитывается нарастающим итогом с начала налогового периода и подлежит уменьшению на сумму налоговых вычетов (п. 3 ст. 210, ст. 224 НК РФ);

по доходам, облагаемым по иным ставкам, налоговая база равна сумме дохода и уменьшению на налоговые вычеты не подлежит (п. 4 ст. 210 НК РФ).

Удержания, которые налоговый агент производит из дохода налогоплательщика по его распоряжению, по решению суда или других органов, не уменьшают налоговую базу (п. 1 ст. 210 НК РФ).

Пример расчета налоговой базы, если есть удержания из зарплаты

Работнику начислена заработная плата 50 000 руб.

По решению суда у него ежемесячно удерживаются алименты в размере 12 500 руб. Алименты не уменьшают налоговую базу по НДФЛ.

Налоговая база равна 50 000 руб.

Налоговая база по НДФЛ рассчитывается в рублях, в том числе по доходам в натуральной форме и в виде материальной выгоды (п. 5 ст. 45 НК РФ).

Доходы, выплачиваемые в иностранной валюте, нужно пересчитать в рубли по официальному курсу Банка России на дату их фактического получения (п. 5 ст. 210 НК РФ).

Как облагаются НДФЛ доходы в натуральной форме

Доход в натуральной форме возникает у физического лица в следующих случаях (п. 2 ст. 211 НК РФ):

оплата труда в неденежной форме (например, зарплата частично выдана товарами, которые произвел работодатель, – ч. 2 ст. 131 ТК РФ);

полная или частичная оплата товаров (работ, услуг) или имущественных прав за физическое лицо (например, работодатель оплатил для своего работника туристическую путевку);

передача товаров, оказание услуг, выполнение работ для физического лица бесплатно или с частичной оплатой (например, работодатель – производитель окон бесплатно установил окна в квартире работника).

Налоговая база по доходам в натуральной форме определяется исходя из стоимости переданного имущества (имущественных прав), выполненных работ, оказанных услуг. Такая стоимость должна соответствовать их рыночной цене, то есть цене на аналогичное имущество (имущественные права), работы, услуги по договору между лицами, не являющимися взаимозависимыми, включая НДС и акцизы. Это следует из ст. ст. 105.3, 211 НК РФ.

Пример расчета налоговой базы по НДФЛ по доходам в натуральной форме

Организация в честь юбилея подарила своему работнику телевизор.

Телевизор был оплачен полностью за счет средств работодателя. Ранее в этом году сотрудник получил подарок стоимостью 4 000 руб., поэтому с учетом правил п. 28 ст. 217 НК РФ стоимость телевизора облагается НДФЛ в полном объеме.

Рыночная цена телевизора – 30 000 руб. (в том числе НДС 4 576,27 руб.).

Налоговая база по НДФЛ составит 30 000 руб.

Как налоговому агенту рассчитать НДФЛ

НДФЛ нужно рассчитать отдельно по каждой ставке, которая предусмотрена для соответствующего вида дохода (п. 1 ст. 225, п. 3 ст. 226 НК РФ).

Порядок расчета налога будет различным для выплат, по которым налоговая база рассчитывается нарастающим итогом, и для иных выплат.

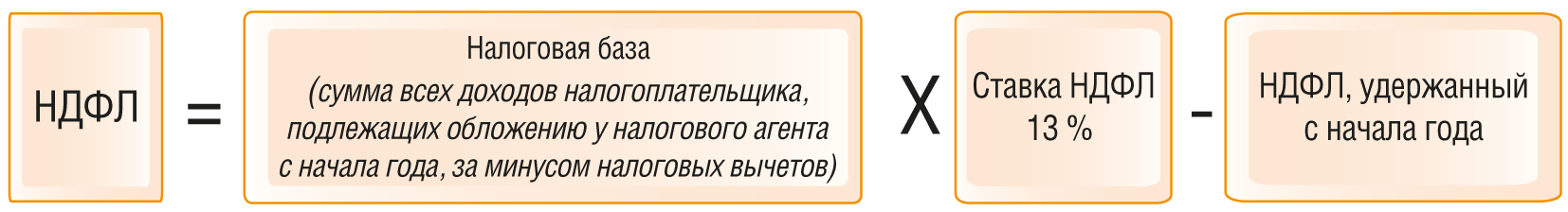

Как рассчитать НДФЛ, если налоговая база определяется нарастающим итогом

В отношении доходов налоговых резидентов РФ, облагаемых по ставке 13%, НДФЛ по общему правилу рассчитывается в следующем порядке (п. 3 ст. 210, ст. 216, п. 1 ст. 224, п. 1 ст. 225, п. 3 ст. 226 НК РФ).

Пример расчета НДФЛ по ставке 13% при выплате зарплаты

Заработная плата работника, который является налоговым резидентом РФ, в январе – июне 2018 г. составила:

январь – 50 000,00 руб.;

февраль – 50 000,00 руб.;

март – 50 000,00 руб.;

апрель – 50 000,00 руб.;

май – 50 000,00 руб.;

июнь – 50 000,00 руб.

Кроме того, работнику:

за январь – июнь 2018 г. предоставлен стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. за каждый месяц;

в марте 2018 г. выплачена материальная помощь в размере 7 000,00 руб.

Иных доходов работник не имел.

Расчет сумм НДФЛ с доходов, которые облагаются по ставке 13%, представлен в таблице.

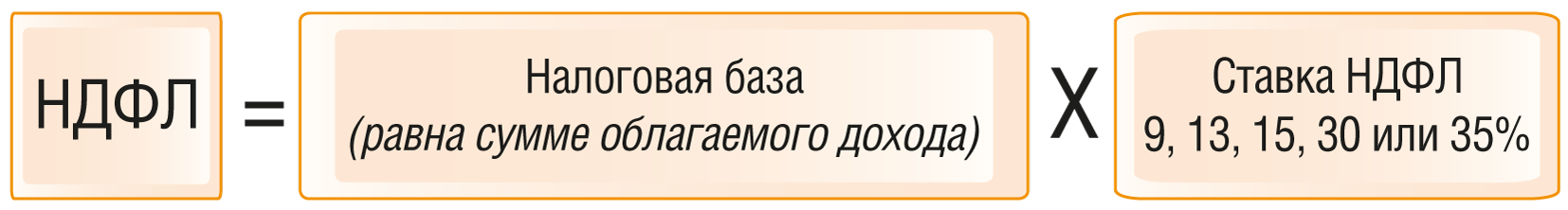

Как рассчитать НДФЛ, если налоговая база определяется по каждой выплате

К таким случаям относятся:

доход облагается по ставкам 9, 15, 30, 35%;

налоговый резидент РФ получает дивиденды;

участник лотереи или азартной игры получает выигрыш 15 000 руб. и более;

доход нерезидента облагается по ставке 13%.

НДФЛ с каждой выплаты по общему правилу рассчитывается в следующем порядке (п. п. 3, 4 ст. 210, п. п. 2, 3, 5, 6 ст. 224, п. 1 ст. 225, п. 3 ст. 226 НК РФ).

Пример расчета НДФЛ по отдельной выплате

Физическое лицо – налоговый резидент РФ получил приз 14 000,00 руб. за участие в конкурсе, который проводился в целях рекламы товара.

Сумма такого приза облагается в сумме, превышающей 4 000 руб.

Ставка НДФЛ по данному виду дохода – 35%.

Налоговая база составила 10 000,00 руб. (14 000,00 руб. – 4 000,00 руб.).

Сумма НДФЛ равна 3 500 руб. (10 000,00 руб. X 35%).

Как округлять НДФЛ

НДФЛ рассчитывается в полных рублях. Если при расчете налога получилось значение с копейками, то (п. 6 ст. 52 НК РФ):

сумма менее 50 коп. отбрасывается (например, 1 руб. 49 коп. округляется до 1 руб.);

50 коп. и более округляются до целого рубля (например, 1 руб. 50 коп. округляется до 2 руб.).

Исчисленный таким образом НДФЛ налоговый агент отражает в справке 2-НДФЛ и в расчете по форме 6-НДФЛ. Это следует, в частности, из разд. V Порядка заполнения справки 2-НДФЛ, п. 3.3 Порядка заполнения расчета 6-НДФЛ.

Уплата НДФЛ в бюджет также осуществляется в полных рублях.

Месяц 2018 г. | Налоговая база нарастающим итогом с начала года (в рублях и копейках) | Сумма НДФЛ (в рублях) | |

Нарастающим итогом с начала года | К уплате за месяц | ||

1 | 2 | 3 | 4 |

Январь | 48 600,00 (50 000,00 – 1 400,00) | 6 318 (48 600,00 x 13%) | 6 318 (6 318 – 0) |

Февраль | 97 200,00 (50 000,00 + 50 000,00 – (1 400,00 + 1 400,00)) | 12 636 (97 200,00 x 13%) | 6 318 (12 636 – 6 318) |

Март | 148 800,00 (50 000,00 + 50 000,00 + 50 000,00 + 7 000,00 – 4 000,00 – (1 400,00 + 1 400,00 + 1 400,00)) 1 | 19 344 (148 800,00 x 13%) | 6 708 (19 344 – 12 636) |

Апрель | 197 400,00 (50 000,00 + 50 000,00 + 50 000,00 + 50 000,00 + 7 000,00 – 4 000,00 – (1 400,00 + 1 400,00 + 1 400,00 + 1 400,00)) | 25 662 (197 400,00 x 13%) | 6 318 (25 662 – 19 344) |

Май | 246 000,00 (50 000,00 + 50 000,00 + 50 000,00 + 50 000,00 + 50 000,00 + 7 000,00 – 4 000,00 – (1 400,00 + 1 400,00 + 1 400,00 + 1 400,00 + 1 400,00)) | 31 980 (246 000,00 x 13%) | 6 318 (31 980 – 25 662) |

Июнь | 294 600,00 (50 000,00 + 50 000,00 + 50 000,00 + 50 000,00 + 50 000,00 + 50 000,00 + 7 000,00 – 4 000,00 – (1 400,00 + 1 400,00 + 1 400,00 + 1 400,00 + 1 400,00 + 1 400,00)) | 38 298 (294 600,00 x 13%) | 6 318 (38 298 – 31 980) |

| Материальная помощь работникам, выплаченная в марте 2018 г., облагается НДФЛ в части превышения 4 000 руб. (п. 28 ст. 217 НК РФ). |

Как удержать НДФЛ у налогоплательщика