Отражать убытки в декларации по налогу на прибыль нужно в зависимости от момента их возникновения и выявления. Убыток текущего отчетного (налогового) периода отражается со знаком “минус” в строке 060 листа 02 декларации. Убыток по итогам года дополнительно нужно отразить в составе показателя строки 160 Приложения N 4 к листу 02. Сумма убытков прошлых лет отражается в строке 110 листа 02. А при подаче декларации за I квартал и за налоговый период – еще и в Приложении N 4 к листу 02. Убытки прошлых лет, выявленные в текущем отчетном (налоговом) периоде, отражаются в строках 300 – 301 Приложения N 2 к листу 02 и учитываются в общей сумме внереализационных расходов по строке 040 листа 02.

Как отразить убыток текущего отчетного периода в декларации по налогу на прибыль

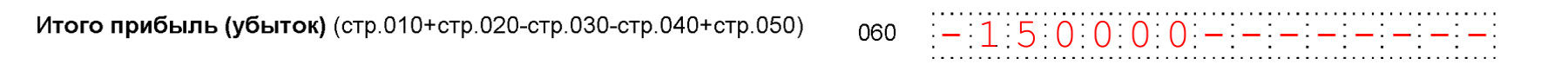

Убыток по итогам текущего отчетного периода отразите в строке 060 листа 02 со знаком “минус” (п. 5.2 Порядка заполнения декларации по налогу на прибыль).

Пример отражения убытка текущего отчетного периода в декларации по налогу на прибыль

По итогам I квартала 2018 г. у организации возник убыток в размере 150 000 руб. Поэтому в строке 060 листа 02 декларации по налогу на прибыль за I квартал 2018 г. она укажет значение “-150 000”.

Некоторые виды убытков отражаются в декларации в специальном порядке. Например, убытки по объектам обслуживающих производств и хозяйств, убытки от реализации прав на земельные участки, от реализации амортизируемого имущества отражаются в декларации (разд. VII, VIII, п. 5.2 Порядка заполнения декларации по налогу на прибыль):

в Приложении N 3 к листу 02;

в Приложении N 2 к листу 02;

в строке 050 листа 02.

См. также: Как заполнить Приложение N 3 к листу 02 декларации по налогу на прибыль

Как отразить убыток текущего налогового периода в декларации по налогу на прибыль

Убыток по итогам налогового периода отражается в декларации в целом так же, как убыток по итогам отчетного периода – по строке 060 листа 02 со знаком “минус”. Единственный нюанс: убыток по итогам года дополнительно укажите еще и в составе показателя строки 160 Приложения N 4 к листу 02 (п. 1 ст. 285 НК РФ, п. 9.4 Порядка заполнения декларации по налогу на прибыль).

Как отразить убыток прошлых лет в декларации по налогу на прибыль

Итоговая сумма убытка прошлых лет (убытка, переносимого на будущее), на которую вы можете уменьшить налоговую базу текущего периода, отражается в строке 110 листа 02. Для ее расчета используют показатели из Приложения N 4 к листу 02 (п. 5.5 Порядка заполнения декларации по налогу на прибыль).

При заполнении декларации за I квартал и за год сумму убытка прошлых лет (строка 110 листа 02) перенесите из строки 150 Приложении N 4 к листу 02 (п. 5.5 Порядка заполнения декларации по налогу на прибыль).

В декларации за полугодие и 9 месяцев Приложение N 4 к листу 02 не включается. Поэтому убыток прошлых лет вы отразите только по строке 110 листа 02 (п. 2 ст. 285 НК РФ, п. п. 1.1, 5.5 Порядка заполнения декларации по налогу на прибыль). Сумму убытка, которую вы можете принять в уменьшение в этих отчетных периодах, вы рассчитаете самостоятельно нарастающим итогом по сумме налоговой базы текущего периода (строке 100 листа 02) и остатка убытка прошлых лет на начало года из Приложения N 4 к листу 02. Расчет вы можете закрепить бухгалтерской справкой-расчетом. Сумма убытка, которую можно учесть, рассчитывается в общем порядке.

Учтите, что налоговая база может быть уменьшена на сумму убытка прошлых лет не более чем наполовину (п. 2.1 ст. 283 НК РФ, Письмо ФНС России от 09.01.2017 N СД-4-3/61@).

Пример отражения убытка прошлых лет в декларации по налогу на прибыль

По итогам 2017 г. организация получила убыток в размере 100 000 руб.

В I квартале 2018 г. получена прибыль в размере 150 000 руб. Налоговая база составляет 150 000 руб.

Отчетными периодами по налогу на прибыль для организации являются I квартал, полугодие и 9 месяцев.

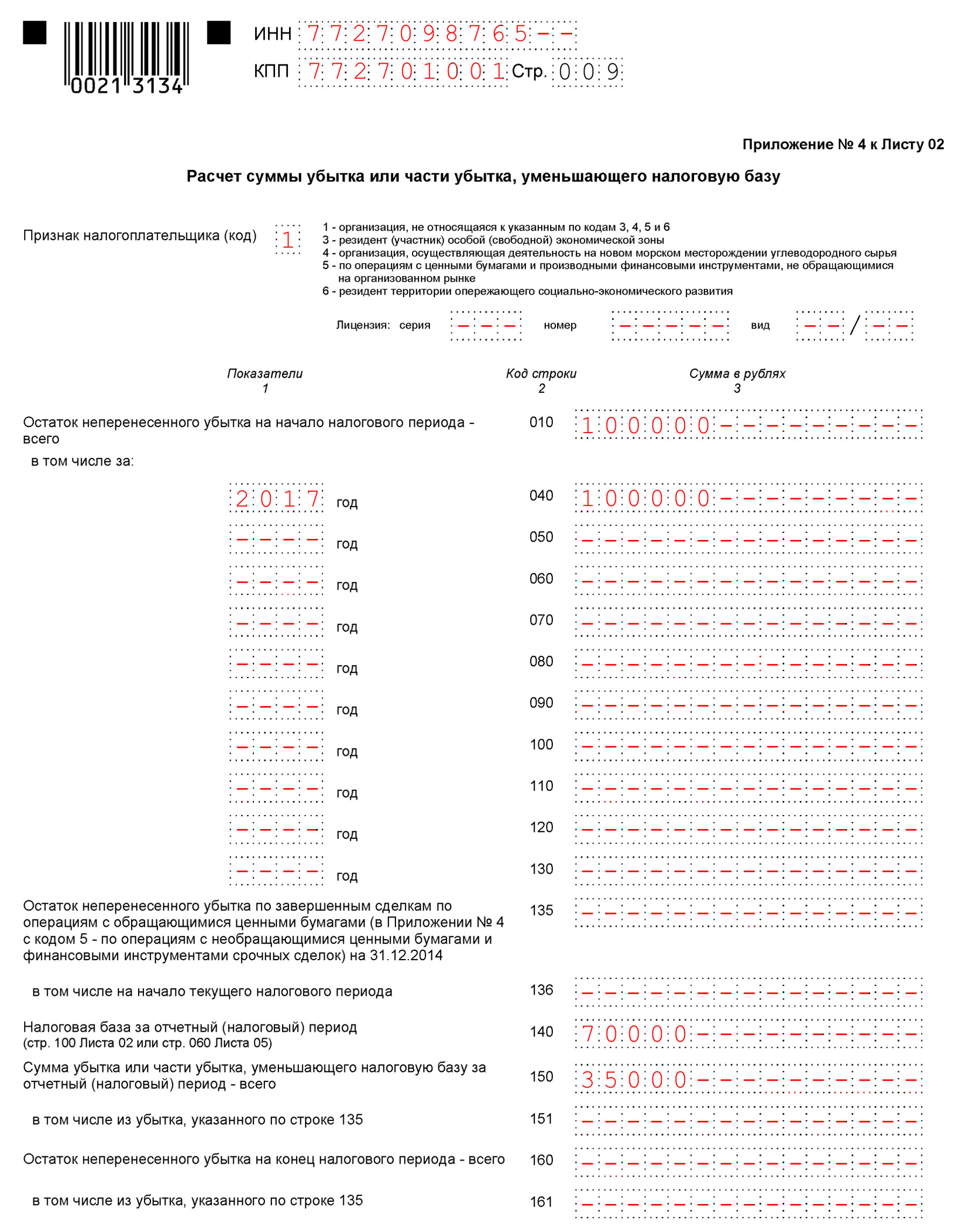

В Приложении N 4 к листу 02 декларации по налогу на прибыль за I квартал 2018 г. отразила:

в строках 010 и 040 – сумму убытка по итогам 2017 г. в размере 100 000 руб.;

в строке 140 – налоговую базу за I квартал 2018 г., которая будет уменьшена (150 000 руб.);

в строке 150 – сумму убытка, на которую может быть уменьшена налоговая база, в размере 75 000 руб. (150 000 руб. x 50%).

В листе 02 декларации:

в строке 060 – общую сумму прибыли за I квартал 2018 г. (150 000 руб.);

в строке 100 – налоговую базу за I квартал 2018 г. (150 000 руб.);

в сроке 110 – часть убытка, которая уменьшает налоговую базу за I квартал 2018 г. (75 000 руб.);

в строке 120 – налоговую базу за I квартал 2018 г. за вычетом суммы убытка (75 000 руб.).

Убытки прошлых лет, которые выявлены в текущем отчетном (налоговом) периоде, отразите в декларации по налогу на прибыль в особом порядке, а не как убыток, переносимый на будущее. Покажите их по строкам 300 – 301 Приложения N 2 к листу 02. Также учтите их в общей сумме внереализационных расходов по строке 040 листа 02 (пп. 1 п. 2 ст. 265 НК РФ, п. 5.2 Порядка заполнения декларации по налогу на прибыль).

Пример отражения в декларации по налогу на прибыль убытков прошлых лет, выявленных в текущем периоде

Организация в I квартале 2018 г. вернула покупателю оплату в размере 15 000 руб. за поставленный в 2017 г. некачественный товар. Других внереализационных расходов в I квартале 2018 г. у организации не было.

В декларации по налогу на прибыль за I квартал 2018 г. организация отразила этот убыток следующим образом:

в строке 300 Приложения N 2 к листу 02 – 15 000 руб.

в строке 301 Приложения N 2 к листу 02 – 15 000 руб.

в строке 040 листа 02 – 15 000 руб.

Как заполнить Приложение N 4 к листу 02 декларации по налогу на прибыль

Приложение N 4 к листу 02 надо заполнять и представлять в налоговую инспекцию только в составе декларации за I квартал и за год (п. 1 ст. 285 НК РФ, п. 1.1 Порядка заполнения декларации по налогу на прибыль).

В строке 010 укажите остаток убытка прошлых лет (убытка, переносимого на будущее), на начало года. В показатель строки 010 включите также убыток, который получен по итогам предыдущего года (п. 1 ст. 285 НК РФ, п. 9.1 Порядка заполнения декларации по налогу на прибыль).

В строках 040 – 130 расшифруйте сумму убытков по годам их образования (п. 9.1 Порядка заполнения декларации по налогу на прибыль). На практике первыми указывают убытки, которые образовались раньше всего.

Вы можете отразить только те убытки, которые возникли не раньше 2007 г. (Письмо ФНС России от 09.01.2017 N СД-4-3/61@).

В строках 135 – 136 отражается неперенесенный убыток по завершенным сделкам по операциям с ценными бумагами, обращающимися на организованном рынке, который возник до 2015 г.

В строке 140 покажите сумму налоговой базы, которая уменьшается на убытки прошлых лет. Для этого перенесите в строку 140 сумму из строки 100 листа 02 (п. 9.3 Порядка заполнения декларации по налогу на прибыль).

Если налоговая база отрицательная, укажите ее в строке 140 со знаком “минус” (п. 2.3 Порядка заполнения декларации по налогу на прибыль).

В строке 150 отразите сумму убытка, на который уменьшаете налоговую базу по итогам I квартала или налогового периода. При этом значение этой строки не должно быть больше половины показателя строки 140. Сумму строки 150 перенесите в строку 110 листа 02 (п. 2.1 ст. 283 НК РФ, п. п. 1.1, 9.3 Порядка заполнения декларации по налогу на прибыль).

Если налоговая база по строке 140 отрицательная, то в строке 150 поставьте прочерк или не заполняйте ее при подготовке декларации с помощью программного обеспечения (п. 2.3 Порядка заполнения декларации по налогу на прибыль).

По строке 151 дополнительно выделяется убыток от сделок по операциям с ценными бумагами. Он не может быть больше более 20% суммы убытка по строке 135 (п. 9.3 Порядка заполнения декларации по налогу на прибыль).

Строки 160 – 161 заполняйте только в годовой декларации (п. 1 ст. 285 НК РФ, п. 9.4 Порядка заполнения декларации по налогу на прибыль).

В строке 160 покажите остаток неперенесенных убытков на конец налогового периода, в том числе убытка, который получен по итогам предыдущего года.

Ее значение определите так:

строка 160 = строка 010 + строка 136 – строка 150.

Если получен убыток, то

строка 160 = строка 010 + строка 136 + убыток текущего года.

Причем, если организация не имеет доходов, которые исключаются из прибыли (строка 070 листа 02) и у нее нет операций с ценными бумагами, то убыток текущего года равен сумме в строке 060 листа 02.

В строке 161 дополнительно выделяется остаток убытка от сделок по операциям с ценными бумагами как разность строк 136 и 151.

Пример заполнения Приложения N 4 к листу 02 декларации по налогу на прибыль

По итогам 2017 г. у организации возник убыток в размере 100 000 руб. А по итогам I квартала 2018 г. получена прибыль – 70 000 руб.

Приложение N 4 к листу 02 декларации за I квартал 2018 г. организация заполнит следующим образом:

в строке 010 покажет сумму “100 000”;

в строке 040 отразит год “2017” и сумму “100 000”;

в строке 140 укажет “70 000”;

в строке 150 покажет сумму “35 000”.

Строку 160 Приложения N 4 к листу 02 декларации за I квартал 2018 г. организации заполнять не нужно.

См. также:

Как учесть убыток при расчете налога на прибыль

Как заполнить форму декларации по налогу на прибыль