Дивиденды от российской организации вы должны получить уже за минусом налога. Организация должна сама удержать и перечислить за вас налог. Вам облагать дивиденды не нужно. Если вы получили дивиденды от иностранной компании, то рассчитайте с них налог сами. Ставка налога – 0%, если выполнены условия, в остальных случаях – 13%. Даже если иностранная компания по своему законодательству удержала с вас налог с дивидендов, вы все равно должны рассчитать налог с дивидендов в РФ. Налог, который вы уплатили за границей, можно зачесть при уплате налога с дивидендов в РФ, только если это предусмотрено международным договором.

Как отразить в налоговом учете дивиденды, полученные от российской организации

Если дивиденды вам выплачивает российская организация, то она признается налоговым агентом и сама удерживает с них налог на прибыль (п. 3 ст. 275 НК РФ). Поэтому дивиденды от нее вы получите уже за минусом удержанного налога.

В налоговом учете полученные дивиденды отражаются во внереализационных доходах (п. 1 ст. 250 НК РФ).

Если дивиденды получены деньгами, то датой их получения будет дата зачисления на расчетный счет, как при методе начисления, так и при кассовом методе (пп. 2 п. 4 ст. 271, п. 2 ст. 273 НК РФ).

Дивиденды, которые получены в виде имущества, признаются в учете:

при методе начисления (пп. 2.1 п. 4 ст. 271 НК РФ):

– по недвижимости – на дату передаточного акта или другого документа, подтверждающего передачу;

– по другому имуществу – на дату перехода права собственности;

при кассовом методе – на дату поступления имущества (п. 2 ст. 273 НК РФ).

Как отразить в налоговом учете дивиденды, полученные от иностранной организации

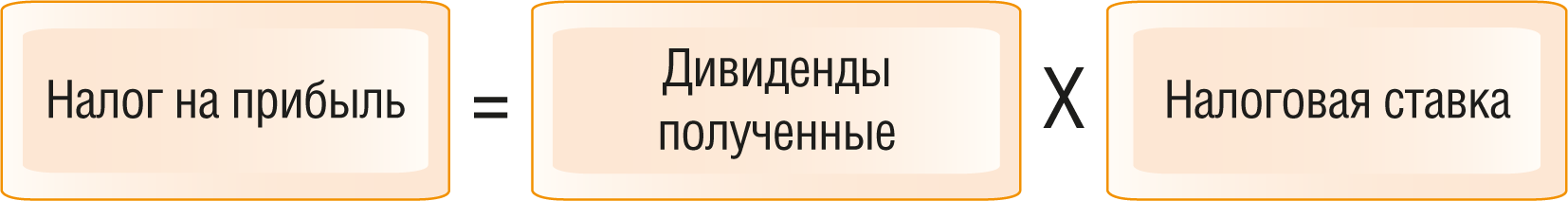

Если вы получили дивиденды от иностранной организации, то рассчитать и уплатить с них налог вы должны сами по формуле (п. 2 ст. 275 НК РФ):

Дивиденды полученные – это вся сумма распределенных в вашу пользу дивидендов до удержания с них налога за рубежом (п. 1 ст. 311 НК РФ).

Налоговая ставка – 0%, если выполняются специальные условия для ее применения, либо 13% во всех остальных случаях (п. 2 ст. 275, пп. 1, 2 п. 3 ст. 284 НК РФ).

Дивиденды от иностранной компании учитываются во внереализационных доходах (п. 1 ст. 250 НК РФ).

Если дивиденды получены деньгами, то датой их получения будет дата зачисления на расчетный счет, как при методе начисления, так и при кассовом методе (пп. 2 п. 4 ст. 271, п. 2 ст. 273 НК РФ).

Дивиденды, которые получены в виде имущества, признаются в учете:

при методе начисления (пп. 2.1 п. 4 ст. 271 НК РФ):

– по недвижимости – на дату передаточного акта или другого документа, подтверждающего передачу;

– по другому имуществу – на дату перехода права собственности;

при кассовом методе – на дату поступления имущества (п. 2 ст. 273 НК РФ).

Дивиденды, которые выражены в иностранной валюте, нужно пересчитать в рубли по курсу Банка России – на дату признания дохода (п. 3 ст. 248, п. 8 ст. 271, п. 2 ст. 273 НК РФ).

Можно ли налог с дивидендов, который уплачен за рубежом, зачесть в счет уплаты налога с дивидендов в РФ

Уплаченный за границей налог с дивидендов вы можете зачесть в счет уплаты налога с дивидендов в РФ, только если это предусмотрено международным договором РФ с государством, в котором получены дивиденды (п. 2 ст. 275 НК РФ).

Размер суммы, которую можно зачесть, не может быть больше суммы налога с дивидендов, которую нужно заплатить в РФ (п. 3 ст. 311 НК РФ).

Например, если за границей вы заплатили с дивидендов в пересчете на рубли 15 000 руб. налога, а по российской ставке налог составил только 13 000 руб., то к зачету вы сможете принять не больше 13 000 руб., оставшиеся 2 000 руб. иностранного налога зачесть нельзя.

При этом незачтенный иностранный налог нельзя списать в расходы при расчете налога на прибыль (Письмо Минфина России от 31.05.2017 N 03-12-11/3/33520).

Для проведения зачета нужны документы:

специальная декларация о доходах, полученных российской организацией от источников за пределами РФ. Форма этой декларации и Инструкция по ее заполнению утверждены Приказом МНС России от 23.12.2003 N БГ-3-23/709@;

документы, которые подтверждают уплату налога за рубежом (п. 3 ст. 311 НК РФ).

Если вы уплачивали за границей этот налог самостоятельно, то такой документ об уплате вам должен заверить налоговый орган иностранного государства.

Если налог удерживала при выплате дивидендов иностранная компания, то она должна выдать вам документ-подтверждение.

Обязательной формы для такого документа нет. Он может быть составлен по форме, которая установлена внутренними законами или обычаями делового оборота иностранного государства (Письмо Минфина России от 21.02.2014 N 03-08-05/7410). Главное, такой документ должен подтверждать, что налоговый агент удержал налог, подлежащий уплате в иностранном государстве (Письмо Минфина России от 21.05.2018 N 03-08-05/34062).

Документ-подтверждение, составленный на иностранном языке, нужно перевести на русский (Письмо Минфина России от 21.02.2014 N 03-08-05/7410). В отдельных Письмах Минфин России требует, чтобы перевод был заверен нотариально (см., например, Письмо от 17.12.2009 N 03-08-05).

Подтверждение действует в течение налогового периода, в котором оно вам представлено (п. 3 ст. 311 НК РФ).

См. также: Как отразить дивиденды, полученные от российской компании, в декларации по налогу на прибыль |