Налоговый статус работника по общему правилу зависит от количества дней, проведенных в России в течение 12 следующих подряд месяцев. Если работник находится в России более 183 календарных дней, он признается резидентом, менее – нерезидентом. В течение года статус может меняться. Например, если работник часто выезжает в заграничные командировки или если он иностранец. От статуса работника зависят, в частности, ставки НДФЛ, перечень доходов, с которых нужно платить налог, право работника на вычеты. Поэтому, когда статус работника меняется, сумма налога, подлежащая уплате, может измениться. Например, если работник-нерезидент стал резидентом, по общему правилу вам нужно пересчитать НДФЛ по ставке 13%, при этом работник может использовать вычеты. В результате такого перерасчета может возникнуть сумма переплаты, которую нужно засчитывать в счет уплаты НДФЛ с последующих выплат работнику в текущем году.

А если, наоборот, работник утратил статус резидента и налог вы пересчитаете по ставке 30%, возникнет недоудержанный налог, который нужно удерживать из последующих выплат.

Как пересчитать НДФЛ, если работник стал резидентом

По общему правилу если работник-нерезидент стал резидентом РФ, то налог в отношении него нужно пересчитать по ставке 13%. В этом случае налоговая база рассчитывается нарастающим итогом с начала года с учетом вычетов, при условии что работник имеет на них право и представил подтверждающие документы.

| См. также: Вычеты по НДФЛ |

Пересчитать налог следует с месяца, в котором число дней пребывания работника в РФ в текущем налоговом периоде превысило 183. Такой вывод сделал Минфин России на основании п. 3 ст. 226 НК РФ (Письмо от 27.02.2018 N 03-04-06/12086).

Порядок пересчета налога

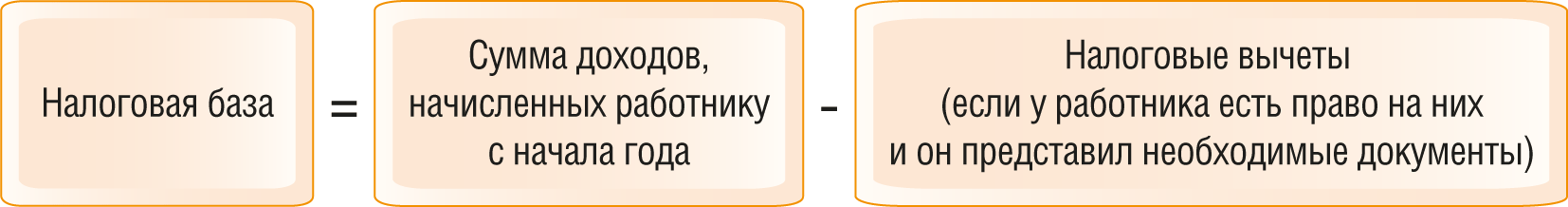

Рассчитайте налоговую базу на дату получения дохода нарастающим итогом:

– включите в базу все доходы, которые вы начислили работнику с начала года по текущую дату включительно: зарплату, отпускные, премии и иные выплаты, которые у налоговых резидентов облагаются по ставке 13%. Исключение – дивиденды, по ним перерасчет НДФЛ проведите отдельно (п. п. 3, 4 ст. 214, п. 1 ст. 224, п. 3 ст. 226 НК РФ);

– уменьшите базу на сумму налоговых вычетов (п. 3 ст. 210 НК РФ), при условии что работник имеет на них право и представил необходимые документы.

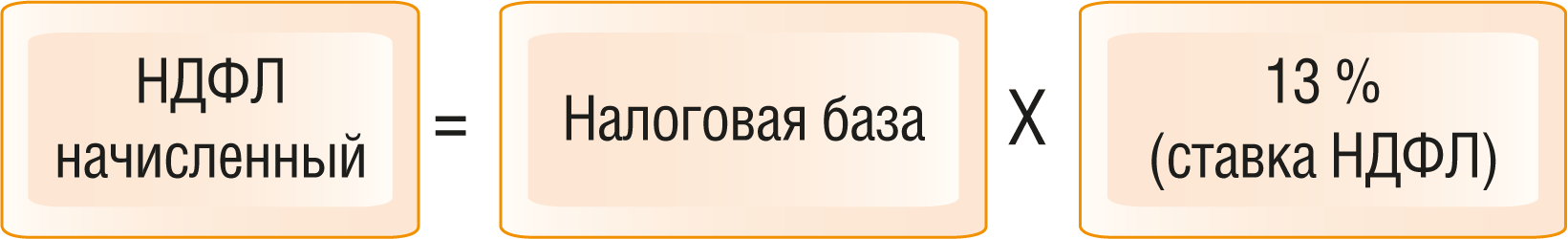

Рассчитайте НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

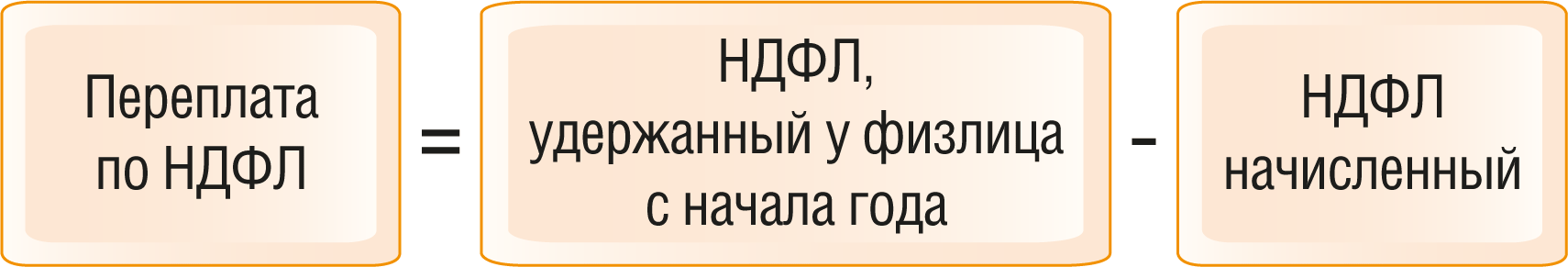

Определите сумму переплаты по НДФЛ (п. 3 ст. 226 НК РФ).

Пример пересчета НДФЛ, когда работник стал резидентом

С января по июнь работнику-нерезиденту начислялась зарплата в размере 35 000 руб. в месяц, с которой удерживался НДФЛ по ставке 30%. За шесть месяцев сумма удержанного налога составила 63 000 руб. (35 000 руб. x 30% x 6 мес.).

На дату выплаты зарплаты за июль работник стал налоговым резидентом РФ. У работника есть ребенок, и поэтому он заявил стандартный вычет в размере 1 400 руб. в месяц.

На 31 июля НДФЛ нужно пересчитать в следующем порядке.

Налоговую базу рассчитать нарастающим итогом за 7 месяцев (с 1 января по 31 июля включительно): (35 000 руб. x 7 мес.) – (1 400 руб. x 7 мес.) = 245 000 руб. – 9 800 руб. = 235 200 руб.

Итого: налоговая база = 235 200 руб.

Рассчитать налог по ставке 13%: 235 200 руб. x 13% = 30 576 руб.

Итого: НДФЛ = 30 576 руб.

Определить сумму переплаты по НДФЛ: 63 000 руб. – 30 576 руб. = 32 424 руб.

Итого: сумма переплаты по НДФЛ = 32 424 руб.

Сумму переплаты по налогу нужно засчитывать в счет уплаты НДФЛ с последующих выплат этому налогоплательщику в текущем году. Заявления от работника на зачет такой переплаты не нужно. Этого не требуют ни положения гл. 23 НК РФ, ни госорганы в своих разъяснениях. Такой вывод следует из Писем Минфина России от 26.09.2017 N 03-04-06/62127, от 15.02.2016 N 03-04-06/7958, ФНС России от 21.09.2011 N ЕД-4-3/15413@.

Нужно ли возвращать НДФЛ нерезиденту, который стал налоговым резидентом

Если по итогам года сохранился остаток переплаты по НДФЛ, то налоговый агент возвращать его работнику не должен. Работнику нужно самому обратиться в инспекцию за возвратом налога по окончании года (п. 1.1 ст. 231 НК РФ, Письма Минфина России от 26.09.2017 N 03-04-06/62127, от 15.02.2016 N 03-04-06/7958, ФНС России от 21.09.2011 N ЕД-4-3/15413@).

Налоговый агент должен отразить остаток переплаты по НДФЛ в справке 2-НДФЛ с признаком 1 (3, если справку заполняет организация-правопреемник) в разд. 5 в поле “Сумма налога, излишне удержанная налоговым агентом” (п. 2 ст. 230 НК РФ, гл. VII Порядка заполнения справки 2-НДФЛ).

Кроме того, нужно сообщить работнику, что у него имеется переплата по НДФЛ. Форма такого сообщения и сроки НК РФ не установлены. Рекомендуем сделать это в письменной форме сразу по окончании года, чтобы работник смог быстрее обратиться в налоговый орган за возвратом. Вместе с сообщением рекомендуем выдать работнику справку: она понадобится ему для заполнения декларации.

Как пересчитать НДФЛ, если работник стал нерезидентом

По общему правилу, если работник на дату получения дохода стал нерезидентом, удержанный ранее в текущем году налог нужно пересчитать.

Если есть вероятность, что до конца года работник может снова стать резидентом, сразу пересчитывать налог не нужно. Например, если работник перестал быть резидентом в марте, но есть вероятность, что в течение года он снова может стать резидентом в связи с предстоящим возвращением в РФ. В этом случае пересчитайте налог, когда статус работника больше не сможет измениться, то есть работник в текущем году уже находится за пределами России больше 183 календарных дней. Такой вывод можно сделать из анализа Письма Минфина России от 03.10.2013 N 03-04-05/41061.

Порядок пересчета налога

Когда работник стал нерезидентом, исчислите НДФЛ отдельно с каждого выплаченного с начала года дохода по ставке 30% 1. При этом помните, что суммы дохода уменьшать на вычеты по НДФЛ не нужно, так как нерезидентам вычеты не положены (п. 4 ст. 210, п. 3 ст. 224, п. 3 ст. 226 НК РФ).

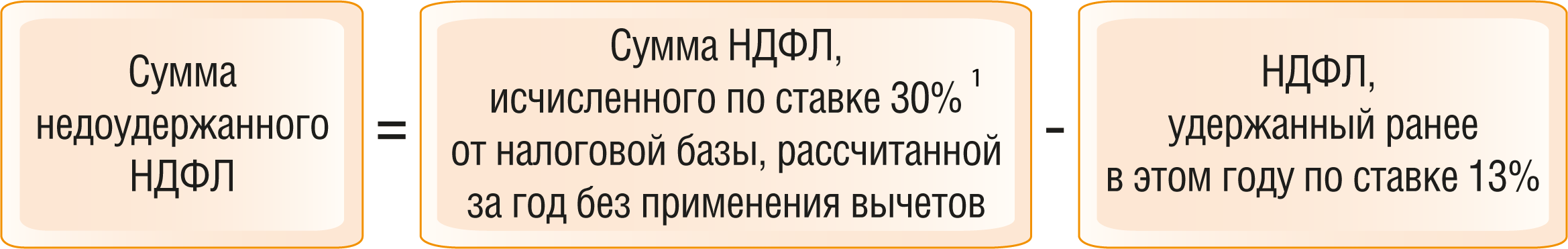

Определите сумму НДФЛ, которая оказалась недоудержана из-за пересчета по ставке 30% 1:

Пример пересчета НДФЛ, когда работник стал нерезидентом

С января по август работнику начислялась зарплата в размере 35 000 руб., с которой удерживался НДФЛ по ставке 13%. У работника есть один ребенок, поэтому ему предоставлялся стандартный вычет в размере 1 400 руб.

За восемь месяцев сумма удержанного налога составила: 34 944 руб. (((35 000 руб. x 8 мес.) – (1 400 руб. x 8 мес.)) x 13%).

На дату выплаты зарплаты за сентябрь работник утратил статус резидента РФ и до конца года останется нерезидентом.

Зарплату за сентябрь и последующие месяцы нужно облагать НДФЛ по ставке 30%.

На 30 сентября НДФЛ за январь – август следует пересчитать в следующем порядке.

Посчитать налоговую базу отдельно по каждой выплате без вычетов и применить ставку 30%:

– январь – 10 500 руб. (35 000 x 30%);

– февраль – 10 500 руб. (35 000 x 30%);

– март – 10 500 руб. (35 000 x 30%);

– апрель – 10 500 руб. (35 000 x 30%);

– май – 10 500 руб. (35 000 x 30%);

– июнь – 10 500 руб. (35 000 x 30%);

– июль – 10 500 руб. (35 000 x 30%);

– август – 10 500 руб. (35 000 x 30%).

Определить сумму недоудержанного НДФЛ:

(10 500 руб. x 8) – 34 944 руб. = 49 056 руб.

Итого: недоудержанный НДФЛ = 49 056 руб.

Сумму недоудержанного НДФЛ нужно удерживать из последующих выплат работнику начиная с ближайшей. Производить удержание можно только в определенных пределах (п. 4 ст. 226 НК РФ). В частности, общая сумма удержаний из оплаты труда работника не может превышать 20% (ст. 138 ТК РФ).

А если до конца года полностью удержать такой налог не получилось, налоговый агент должен сообщить об этом налоговому органу и работнику (п. 5 ст. 226 НК РФ). Невыполнение этой обязанности влечет штраф для налогового агента (организации, ИП) – 200 руб. за каждое непредставленное сообщение (п. 1 ст. 126 НК РФ), а для руководителя организации – от 300 до 500 руб. (примечание к ст. 2.4, ч. 1 ст. 15.6 КоАП РФ).

| Иные ставки предусмотрены ст. 224 НК РФ для отдельных категорий нерезидентов, в том числе по отдельным видам доходов (например, оплата труда нерезидентов – высококвалифицированных специалистов облагается по ставке 13%). Кроме того, специальные ставки могут быть предусмотрены международными договорами (ст. 7 НК РФ). |

| См. также: В какой сумме следует удержать НДФЛ |

| См. также: Как сообщить о невозможности удержать НДФЛ |