Если ваша организация продает свою долю участия в другой организации, то доходы от продажи можно уменьшить на цену приобретения доли и на расходы, которые были связаны с покупкой и продажей. При методе начисления доходы и расходы признаются на дату перехода к покупателю права на долю, а при кассовом методе – на дату оплаты покупателем. Ставка налога при продаже доли – 0% или 20%, в зависимости от того, когда вы купили долю и как долго она вам принадлежала. Убыток от продажи доли в определенных случаях можно учесть.

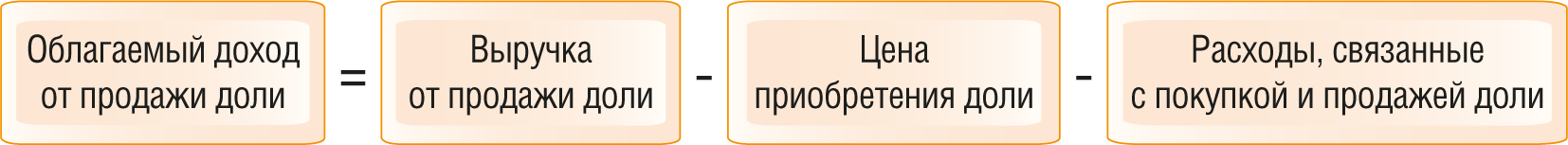

Как определить облагаемый доход от продажи доли в уставном капитале при расчете налога на прибыль

Доход от продажи доли в уставном капитале вы можете уменьшить на цену приобретения этой доли, а также на расходы, которые были связаны с ее приобретением и продажей (например, оплата услуг консультанта или оценщика) (пп. 2.1 п. 1 ст. 268 НК РФ):

Как признать доходы от продажи доли в уставном капитале

В доходах учтите полученную выручку от продажи доли – все поступления как в денежной, так и в натуральной форме, которые вы получите в связи с оплатой доли (п. 2 ст. 249 НК РФ).

Выручка от продажи доли в уставном капитале включается в доходы от реализации (п. 1 ст. 249 НК РФ).

При методе начисления доход от продажи доли признается на дату перехода права на долю к покупателю (п. 3 ст. 271 НК РФ).

В общем случае это дата внесения соответствующей записи в ЕГРЮЛ (п. 12 ст. 21 Закона об ООО).

Для случаев, перечисленных в п. 7 ст. 23 Закона об ООО, предусмотрены особые даты перехода права на долю.

При кассовом методе доход от продажи доли признается на дату поступления оплаты от покупателя (п. 2 ст. 273 НК РФ).

Как учесть расходы при продаже доли в уставном капитале

В расходах вы можете учесть цену приобретения доли, а также расходы, которые связаны с приобретением и продажей этой доли (пп. 2.1 п. 1 ст. 268 НК РФ).

Цена приобретения доли в уставном капитале определяется в зависимости от того, каким способом вы ее приобрели:

если вы приобрели долю по договору купли-продажи, мены, дарения, то цена приобретения равна стоимости доли по договору (Письмо Минфина России от 09.08.2011 N 03-03-06/1/467);

если вы получили долю, вложив деньги или иное имущество в уставный капитал другой организации, то цена приобретения такой доли равна:

– сумме, внесенной в уставный капитал деньгами;

– стоимости (для основных средств – остаточной стоимости) вносимого имущества по данным налогового учета. Стоимость определяется на дату перехода права собственности на имущество и включает в себя дополнительные расходы, которые связаны с его внесением в уставный капитал (п. 1 ст. 277 НК РФ, Письмо Минфина России от 28.08.2017 N 03-03-06/1/55116);

если вы получили долю в уставном капитале при реорганизации другой компании, то цена приобретения доли определяется в соответствии с п. п. 4 – 6 ст. 277 НК РФ (пп. 2.1 п. 1 ст. 268 НК РФ).

Если вы вносили дополнительные вклады в уставный капитал после приобретения доли, то к первоначальной цене доли нужно прибавить сумму таких вкладов (Письма Минфина России от 05.12.2017 N 03-03-06/1/80864, от 09.08.2011 N 03-03-06/1/467).

Как учесть в расходах цену приобретения доли в уставном капитале, если ее номинальная стоимость была уменьшена

В этом случае в расходах учтите цену приобретения доли, уменьшенную на стоимость имущества (имущественных прав) в пределах первоначального вклада, которое вы получили при уменьшении номинальной стоимости доли (пп. 2.1 п. 1 ст. 268 НК РФ).

Это правило не распространяется на случаи, когда организация уменьшила свой уставный капитал по требованию законодательства РФ (пп. 2.1 п. 1 ст. 268 НК РФ).

Как посчитать расходы при продаже доли в уставном капитале, если было увеличение номинальной стоимости доли

Если номинальная стоимость вашей доли в уставном капитале ООО увеличивалась, например, за счет нераспределенной прибыли, то в расходах, помимо первоначальной стоимости доли, учтите ту сумму, на которую была увеличена номинальная стоимость (Письмо Минфина России от 22.06.2015 N 03-03-06/1/36008).

Объясняется это так. Если у вас увеличивается номинальная стоимость доли в ООО, то у вас появляется доход, который равен сумме увеличения. Этот доход вы должны учесть при расчете налога на прибыль на момент увеличения номинальной стоимости (Письмо Минфина России от 22.08.2017 N 03-03-06/1/53816).

Когда вы продаете эту долю, в полученной выручке будет часть дохода, соответствующая увеличению номинальной стоимости, которая уже была учтена в доходах при расчете налога на прибыль. Поэтому, чтобы не возникло двойного налогообложения, эту часть дохода нужно включить в расходы.

Какими документами можно подтвердить расходы на приобретение доли в уставном капитале

Перечень документов, которыми можно подтвердить стоимость доли, Налоговым кодексом РФ не установлен.

На наш взгляд, такими документами могут быть:

учредительный договор;

платежные документы;

извещение, направленное организации и ее участникам, в котором сообщалось о цене и условиях продажи вам доли;

другие документы.

К расходам, которые связаны с приобретением и продажей доли, относятся, например, расходы (п. 1, пп. 2.1 п. 1 ст. 268 НК РФ):

на консультационные и юридические услуги, оказанные при оформлении покупки или продажи доли;

услуги нотариуса;

услуги оценщика по определению рыночной стоимости доли.

По какой ставке облагается налогом на прибыль доход от продажи доли в уставном капитале

Размер ставки по налогу на прибыль зависит от даты приобретения доли и срока владения ею.

По ставке 0% облагается продажа доли, если вы приобрели ее после 31 декабря 2010 г. и непрерывно владели ею больше 5 лет (п. 4.1 ст. 284, п. 1 ст. 284.2 НК РФ, ч. 7 ст. 5 Федерального закона от 28.12.2010 N 395-ФЗ). В течение этого срока размер и номинальная стоимость доли должны быть неизменны. Исключение – случаи приобретения долей других участников общества (Письмо Минфина России от 25.06.2018 N 03-03-06/1/43480).

По ставке 20% облагается продажа доли, если:

вы приобрели долю до 01.01.2011 (независимо от срока владения);

вы приобрели долю в период с 01.01.2011, но владели ею не больше пяти лет.

При продаже приобретенной в период с 01.01.2011 доли, впоследствии увеличенной за счет покупки долей других участников, применяется ставка:

0% – к части доли, которой вы владели более пяти лет;

20% – к части доли, которая принадлежала вам не более пяти лет.

Основание: п. 1 ст. 284 НК РФ, Письмо Минфина России от 11.05.2018 N 03-03-06/1/31808.

Как учесть убыток от продажи доли в уставном капитале при расчете налога на прибыль

Убыток от продажи доли в уставном капитале нельзя учесть, если вы приобрели долю в период с 01.01.2011 и владели ею больше пяти лет. Такой вывод следует из положений п. 2 ст. 274, п. 1 ст. 283, п. 1 ст. 284.2 НК РФ, ч. 7 ст. 5 Федерального закона от 28.12.2010 N 395-ФЗ.

В остальных случаях убыток от продажи доли в уставном капитале можно учесть единовременно (пп. 2.1 п. 1, п. 2 ст. 268 НК РФ).